中国经济网北京4月15日讯 深圳新星(603978.SH)昨晚发布2024年度业绩快报公告与2025年第一季度业绩预盈公告。

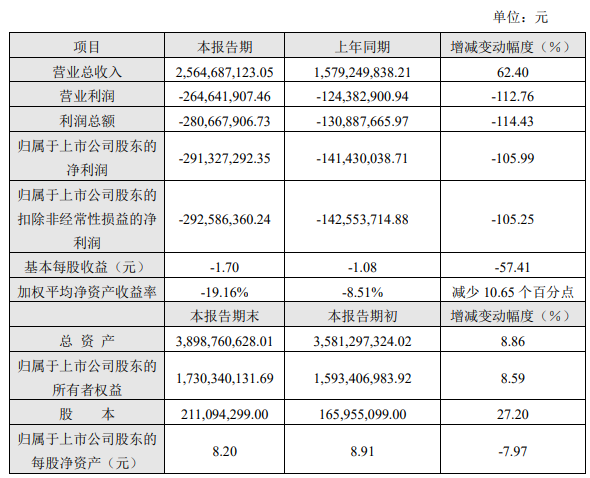

2024年度业绩快报公告显示,深圳新星报告期内营业总收入为25.65亿元,同比增长62.40%;归属于上市公司股东的净利润为-2.91亿元,同比下滑105.99%;归属于上市公司股东的扣除非经常性损益的净利润为-2.93亿元,同比下滑105.25%。

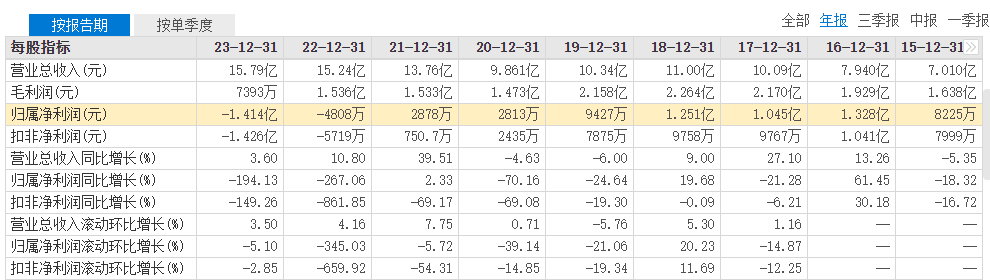

这是深圳新星净利润连续第3年亏损。2022年以及2023年,深圳新星归母净利润分别为-4808万元、-1.41亿元;扣非净利润分别为-5719万元、-1.43亿元。

2025年第一季度业绩预盈公告显示,经财务部门初步测算,预计2025年第一季度实现归属于母公司所有者的净利润200.00万元到300.00万元,与上年同期(法定披露数据)相比,增加4,216.19万元到4,316.19万元,将实现扭亏为盈。预计2025年第一季度实现归属于母公司所有者的扣除非经常性损益后的净利润-52.00万元到-35.00万元,与上年同期相比减亏4,140.46万元到4,157.46万元。

深圳新星于2017年8月7日在上交所上市,发行价格为29.93元/股。保荐机构为海通证券股份有限公司,保荐代表人为王行健、龚思琪。

深圳新星上市时披露的公告书显示,公司上市发行股份数量为2000万股,募集资金总额为5.99亿元,扣除发行费用后募集资金净额为5.52亿元,分别用于铝钛硼(碳)轻合金系列技改项目、全南生产基地氟盐项目、全南生产基地KAlF4节能新材料及钛基系列产品生产项目、研发中心建设项目。

深圳新星的发行费用总计4701.89万元。其中,支付给保荐机构海通证券承销及保荐费3890.90万元,支付天职国际会计师事务所(特殊普通合伙)的审计及验资费用268.87万元,支付北京市盈科(深圳)律师事务所的律师费用141.51万元。

深圳新星2020年9月9日发布公开发行可转换公司债券上市公告书。经中国证券监督管理委员会“证监许可〔2020〕1441号”文核准,公司于2020年8月13日公开发行了595.00万张可转换公司债券,每张面值100元,发行总额59,500万元。本次发行向原股东优先配售,原股东优先配售后余额(含原股东放弃优先配售部分)通过上海证券交易所交易系统网上向社会公众投资者发行,本次发行认购金额不足59,500万元的部分由主承销商包销。保荐机构(主承销商)为海通证券股份有限公司。

深圳新星上市以来2次募资合计11.94亿元。

据新华社报道,2025年4月11日,国泰海通证券股份有限公司重组更名上市仪式在上交所举行。上交所与国泰海通签订《证券上市协议》,国泰海通证券股份有限公司A股证券简称由“国泰君安”正式变更为“国泰海通”,A股证券代码“601211”保持不变。证券简称变更,标志着国泰君安、海通证券合并重组走完了全部程序。